Le banche centrali riportano ‘a casa’ l’oro nazionale e lo mettono al sicuro. Di che cosa hanno paura? In tempi di guerra commerciale e nuova Guerra Fredda figlia delle sanzioni e del Russiagate, non stupisce che Cina e Russia abbiano già intrapreso la strada della cosiddetta de-dollarizzazione delle loro economie.

Tanto più che Pechino ha fatto coincidere il graduale disimpegno dal biglietto verde col lancio della cosiddetta “Nuova via della Seta”, mega-progetto infrastrutturale che ha favorito anche la stipula di contratti bilaterali in yuan e valute locali, bypassando la moneta benchmark globale. Insomma, naturale conseguenza di scelte geopolitiche, prima che meramente economiche. La quale ha portato con sé una dinamica di diversificazione che ha visto come principale protagonista l’oro, prima ancora che le aspettive di recessione lo trasformassero di nuovo in bene rifugio per antonomasia a livello mondiale.

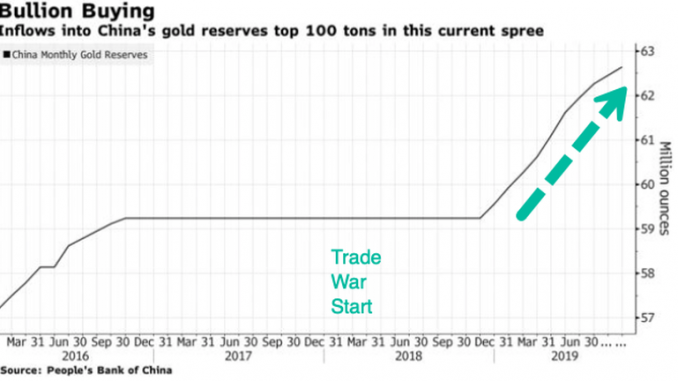

Questi grafici mettono in prospettiva la situazione, mostrandoci da un lato come la Cina in settembre abbia acquistato 5,9 tonnellate di metallo fisico, portando il totale dell’incremento delle proprie riserve degli ultimi nove mesi a 100 tonnellate,

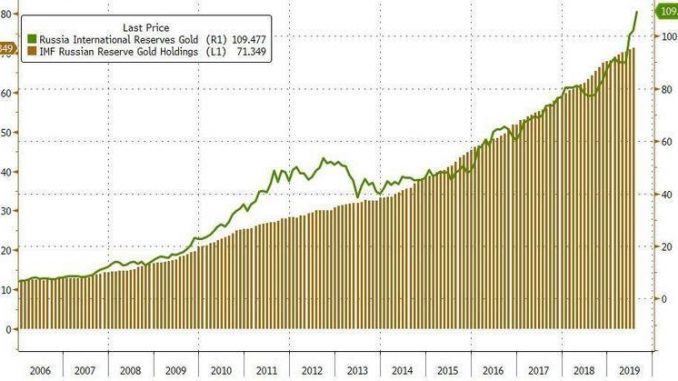

Mentre la Russia, oltre a essere stato il principale compratore negli ultimi anni, oggi ha raggiunto quota 107,85 miliardi di dollari di controvalore con le sue riserve auree.

Insomma, roba da Klondike del Nuovo ordine mondiale.

Questo altro grafico sposta infatti l’intera vicenda su un delicato crinale di equilibrio del sistema, visto che sia Pechino sia Mosca hanno cominciato a scaricare e/o diminuire pesantemente i loro acquisti di debito statunitense.

Il quale, a fronte di un deficit federale destinato a questi ritmi ad andare fuori controllo entro il 2040, per essere finanziato necessita di nuovi acquirenti marginali che coprano le sempre più frequenti emissioni: problema in parte risolto con l’istituzionalizzazione strutturale dei cicli di Qe, i quali scaricano sulla Fed – ovvero, sui contribuenti – il peso di un trend altrimenti insostenibile.

Insomma, l’oro è visto – oltre che come bene rifugio – anche come strumento di disputa geopolitica e come base collaterale per valute e securities, il cosiddetto gold-backed. La somma garanzia. E finché sono Cina e Russia a gettarsi sulle riserve auree, tutto ha un senso. Quando però a tessere le lodi dell’oro, quale àncora di salvezza in caso di crisi strutturale, è la Banca centrale olandese, allora qualche scomodo interrogativo ha il diritto di emergere. E la questione non fa riferimento a discussioni accademiche sviluppatesi durante un seminario, bensì a un articolo dal titolo DNB’s Gold Stock pubblicato sul sito ufficiale della the De Nederlandsche Bank, ovvero la Banca centrale de l’Aja.

E il senso di quanto espresso si condensa alla perfezione in questa frase: “Se il sistema collassasse, lo stock aureo potrebbe servire come base per ricostruirlo. L’oro aumenta la fiducia nella stabilità del bilancio della Banca centrale e crea un senso di sicurezza percepito”. E ancora: “Una barra d’oro mantiene il suo valore, anche in tempi di crisi. L’opposto di quanto accade con bond, titoli azionari e altre securities, le quali contengono implicitamente una componente di rischio che può portare a un deprezzamento. Per questo l’oro è l’àncora di salvezza per il sistema finanziario, poiché lo stock aureo offre un collaterale da cui ripartire”.

Perché proprio ora questa ode al metallo prezioso e alla sua intrinseca natura di salvezza dell’umanità dall’apocalisse dei mercati? Viene da chiederselo, più che altro perché una nazione che detiene riserve auree per un controvalore di 6,62 miliardi di dollari (615 tonnellate, stando all’ultima rilevazione dell’Fmi) vede la propria Banca centrale pubblicare un articolo fra il rassicurante e il millenaristico proprio pochi giorni dopo aver comunicato – come accaduto il 7 ottobre – che la gran parte di barre e lingotti conservati ad Amsterdam verranno ora trasferiti nel nuovo cash center della DNB all’interno del complesso militare di Zeist. Perché spostare il proprio oro all’interno di un’installazione militare, come fece la Bundesbank durante la convivenza forzata della Repubblica Federale con la DDR filo-sovietica ai tempi della Cortina di ferro? Perché costruire un cash center dentro una struttura dell’esercito? E perché proprio ora?

Oltretutto, dopo che proprio la Banca centrale tedesca e poi quella austriaca hanno accelerato le proprie operazioni di rimpatrio delle riserve auree detenute in caveau esteri, alla Fed di New York come alla Bank of England o alla Banque de France. Anche in questo caso, senza apparente ragione, se non quella abbastanza protocollare del controllo della qualità e dei parametri dei lingotti (per espletare la quale, sarebbe bastato inviare dei funzionari in loco, piuttosto che caricare tonnellate d’oro su voli charter). Ma in modo drastico, quasi emergenziale.

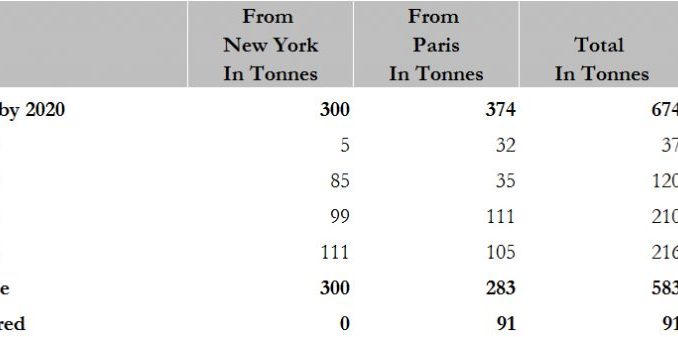

Perché come mostrano questi due grafici, la connessione nella gestione delle riserve auree fra Germania e Olanda non è casuale, né tantomeno limitata all’ultimo periodo. La prima tabella mostra come nel dicembre 2016 (mese in cui fu pubblicato il prospetto), la Bundesbank avesse rimpatriato tutto l’oro detenuto a New York con tre anni di anticipo sul piano originario e anche quello a Londra e Parigi fosse pressoché tutto già tornato a casa.

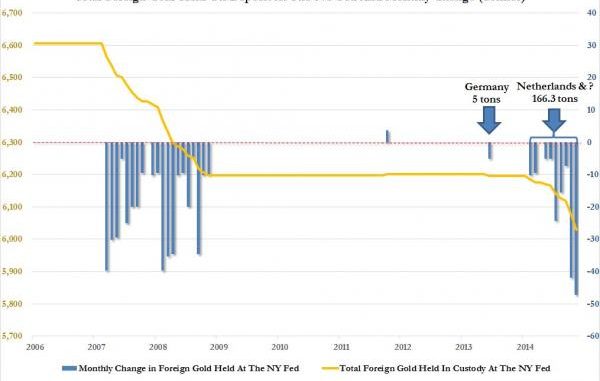

Il secondo grafico, invece, mostra come sia stata proprio la Banca centrale olandese nel novembre 2014 a far partire le danze del rimpatrio in gran carriera delle proprie riserve auree detenute all’estero, visto che in quel mese ritirò tutte le 122 tonnellate dai caveau newyorchesi.

Seguita a ruota da qualcuno, visto che quel mese segnò un -166,3 tonnellate di oro nei conteggi della Fed di New York.

Da allora, Berlino ha pesantemente accelerato il passo delle proprie operazioni, affiancata poco dopo da Vienna. Fu la crisi dei debiti sovrani del 2011 e la messa in discussione plastica della tenuta stessa dell’Eurozona – sistema di pagamento Target2 compreso, anzi in primis – a spaventare i “falchi” del Nord?

Ma non basta. Perché tornando all’oggi, le coincidenze temporali proseguono, visto che sempre la DNB ha reso noto come stia lavorando di gran carriera a un giro di vite su attività di cambio e portafogli focalizzati in criptovalute, tanto che “le aziende che offrono servizi legati allo scambio fra valuta regolare e cripto, così come i provider di portfolio cripto, dovranno registrarsi obbligatoriamente presso De Nederlandsche Bank per proseguire le loro attività”. Cosa temono nella terra che diede i natali alla prima, grande bolla speculativa della storia moderna, la Tulipomania del 1637 che con il suo utilizzo dei bulbi come assets “sui fiori futuri” inventò il concetto di contratto future? Al netto delle coincidenze temporali e della decisione drastica e molto austera di rinchiudere l’oro in un complesso militare, a mandare segnali poco tranquillizzanti sono due fatti di recente accadimento.

Primo, l’acclarata frattura in seno all’ultimo board della Bce riguardo la riattivazione degli acquisti diretti, con proprio i Paesi del Nord in netto contrasto con la posizione di Mario Draghi e la conseguente perdita di coesione operativa che Christine Lagarde dovrà sanare il prima possibile, pena un forte danno reputazionale e di perdita di fiducia. Cui, implicitamente, Mario Draghi ha voluto rispondere con il suo recente discorso all’Università Cattolica di Milano.

Secondo e più direttamente connesso, il fatto che non più tardi dello scorso 26 luglio e senza una ragione apparente, proprio le Banche centrali europee hanno disdetto il Central Bank Gold Agreement del 1999, accordo nato per coordinare le vendite auree delle varie entità monetarie e stabilizzare così il mercato dell’oro. Di fatto, ora ognuno potrà vendere o comprare oro fisico come asset per le proprie riserve senza più dover coordinare la mossa con le controparti. Insomma, liberi tutti. Con la benedizione della Bce.

Forse, al netto di tutto questo, sarebbe il caso di ri-ascoltare con maggior attenzione la strana intervista rilasciata a Cnbc da Mark Carney, governatore della Bank of England, nel corso dell’ultimo simposio Fed a Jackson Hole, quando parlò di superamento dell’ordine monetario basato sullo status benchmark del dollaro, necessità di una valuta-paniere sullo stile di Libra e, soprattutto, di Great financial reset ormai quasi ineluttabile. O, quantomeno, in quanto Paese detentore delle quarte riserve auree al mondo (dopo Usa, Germania e Fmi), porsi delle domande su cosa stia accadendo in Europa, senza precipitare automaticamente nel dietrologico. O, come accaduto recentemente, quasi nel macchiettistico.

Lascia un commento